Article mis à jour en septembre 2020 — Créé en 1992, le PEA ou Equity Savings Plan est une enveloppe fiscale qui permet d’investir dans des entreprises européennes tout en étant, sous certaines conditions, exonéré d’impôts. Cet outil très avantageux permet d’acquérir un portefeuille d’actions en Europe tout en respectant un plafond de paiement maximum de 150 000 euros.

L’objectif de cette enveloppe fiscale est d’encourager les investissements boursiers et de permettre aux particuliers de faire fructifier leur épargne. Ainsi, si vous souhaitez investir sur le territoire européen tout en bénéficiant d’une fiscalité attrayante, le PEA est une option de choix.

A lire en complément : Comment devenir maître de vos finances : conseils pratiques pour des décisions éclairées

Le plan d’épargne d’actions se compose à la fois d’un compte de titres et d’un compte de caisse. Vous effectuerez ainsi des paiements sur votre compte de caisse et utiliserez cet argent pour acheter des titres d’actions qui alimenteront votre compte de titres.

Contrairement aux comptes titres ordinaires, le PEA présente certaines contraintes. Comme je vous le disais, les titres éligibles sont limités à l’Europe et aux paiements sont limités à 150 000€. Mais surtout, vous ne pouvez pas vous retirer avant 5 ans. Dans le cas contraire, il sera fermé et vous perdrez tout avantage fiscal. Mais, comme nous allons le voir ensemble, le PEA reste un outil extrêmement intéressant. Par exemple, vous pouvez le détenir en plus d’un compte titres ordinaire, que vous pourrez utiliser plus librement et qui vous permettra également d’accéder à des marchés hors d’Europe.

A lire également : Les différences entre caution bancaire et retenue de garantie sur un chantier BTP

Dans cet article, vous découvrirez comment ouvrir un PEA, comment choisir correctement votre enveloppe et quelles sont les principales caractéristiques de ce type de plan d’épargne. Nous allons discuter en détail de ce que sont les assurances PEA-SME et PEA. Découvrez également comment utiliser votre PEA pour investir en bourse et comment sortir.

Plan de l'article

Comment ouvrir un PEA ?

Qui peut en ouvrir un ?

En principe, tout adulte, indépendant de l’impôt et domicilié en France, dans la limite d’un PEA par personne et de deux PEA par foyer fiscal. Deux personnes adultes appartenant au même ménage fiscal peuvent ils détiennent donc chacun un PEA même s’ils sont soumis à une imposition conjointe. Cela leur permet, en quelque sorte, de bénéficier des avantages d’un investissement pouvant aller jusqu’à 300 000€.

Les mineurs ne peuvent pas les ouvrir. Cependant, il est possible que des adultes continuent d’être rattachés à votre domicile fiscal, y compris vos enfants étudiants. Dans ce cas, ils ont la possibilité d’opter pour le Young Equity Savings Plan, introduit par la nouvelle loi du Pacte.

Comment fonctionne un PEA ? Les paiements sur un compte de caisse vous permettent d’acheter des titres éligibles qui seront détenus sur un compte titres. Les revenus de ces titres sont versés sur le compte de caisse, etc. Source : https://www.ca-sicavetfcp.fr/pea/anne.html

Le jeune PEA : pour qui ? Quels sont les critères à respecter ?

Suite à l’adoption de la loi du Pacte le 11 avril 2019, un nouveau type de PEA appelé « jeune PEA » est apparu. Auparavant, seuls les contribuables pouvaient les ouvrir. C’est donc les enfants exclus de l’impôt dépendant de leurs parents. Grâce à cette loi, les jeunes rattachés au domicile fiscal de leurs parents pourront ouvrir un PEA, sous certaines conditions :

- être âgé de moins de 21 ans au 1er janvier de l’année d’imposition

- avoir un statut étudiant justifié par une carte d’étudiant s’ils ont entre 21 et 25 ans ;

- ou être handicapé par un titulaire de carte.

Cependant, contrairement au PEA dit « classique », les paiements seront plafonnés à 20 000€. Par la suite, dès qu’il n’y aura plus de saisie, le jeune PEA peut être transformé en un PEA bancaire classique, plafonné à 150 000€ de paiements.

Avec qui ouvrir un PEA ?

Si vous souhaitez ouvrir votre propre PEA, vous pouvez le faire via une banque ou un courtier en valeurs mobilières.

Vous souhaitez recevoir les meilleures opportunités boursières et mes conseils exclusifs chaque mois ? Voici le Lettre sur les dividendes et les opportunités

Avec un établissement bancaire :

Boursorama, Société Générale, Crédit Agricole, LCL, Crédit Mutuel, BNP, Caisse d’épargne, Fortuneo, etc. Vous pouvez choisir entre une banque traditionnelle ou une banque en ligne. Le choix de la banque pour le Equity Savings Plan lui-même n’a pas d’importance. En effet, le plafond et les conditions seront toujours les mêmes. Votre décision dépendra principalement des frais appliqués par chaque établissement. C’est pourquoi j’utilise plutôt un courtier en ligne.

Avec un courtier :

Outre les banques, vous pouvez également en faire appel à un courtier en valeurs mobilières en ligne, dont les taux sont beaucoup plus avantageux. Binck, Degiro, Direct Stock Exchange en sont quelques exemples.

Mon avis :

J’aime bien Binck, qui offre de bons tarifs et une interface pratique.

Les frais d’exploitation en bourse via un PEA chez Binck. Une source :

https://www.binck.fr/bourse-en-ligne/comptes/pea Bien choisir : les 4 types de PEA

Différents types de plans d’épargne d’actions

PEA bancaire classique :

Comme son nom l’indique, il s’agit du PEA traditionnel. Il est dit « classique » pour le distinguer du PEA-SME et du jeune PEA. La précision « bancaire » permet de faire la différence avec l’assurance PEA. Le montant maximum des paiements PEA est limité à 150 000€.

Vous pouvez investir principalement dans des actions européennes, mais également des certificats d’investissement, des actions de SARL ou des organismes de placement collectif en valeurs mobilières (OPCVM). Pour ces derniers, vous avez le choix entre des fonds communs de placement (FCP) ou des sociétés d’investissement à capital variable (SICAV).

PEA-PME :

Considéré comme le petit frère du plan classique d’épargne sur actions bancaires, le PEA-PME est un dispositif gouvernemental qui favorise les investissements auprès des petites et moyennes entreprises, ainsi que celles de taille intermédiaire. Tu peux ont à la fois un PEA classique (banque ou assurance) et un PEA-PME tout en respectant un plafond combiné allant jusqu’à 225 000€. J’explique ci-dessous comment choisir entre le PEA classique et le PEA-SME.

PEA jeune :

Établi par la loi du Pacte de 2019, le PEA Jeune s’adresse aux jeunes adultes rattachés au domicile fiscal de leurs parents. Cela leur offre la possibilité d’avoir un PEA indépendant. Cependant, son investissement maximum est fixé à 20 000€, contre 150 000€ pour un PEA classique.

Assurance classique PEA :

Un peu moins courante, l’assurance PEA peut être ouverte auprès d’une compagnie d’assurance. Il maintient à peu près les mêmes conditions que le PEA bancaire mais prend la forme d’un contrat de capitalisation d’unité de compte. Les médias éligibles sont limités à ceux définis par l’assureur. Je reviendrai un peu plus loin dans l’article sur les caractéristiques de l’assurance PEA et ses avantages.

Quel est le meilleur PEA ?

De manière générale, le PEA bancaire classique est celui qui offre la plupart des possibilités.

Y a-t-il des PAE qui paient plus que les autres ?

Oui et non ! Non, car ce qui fait la performance d’un plan d’épargne en actions, c’est ce que vous y mettez. En ce sens, un PEA ne sera pas plus performant parce qu’il a été ouvert auprès de telle ou telle banque ou de ce courtier. En revanche, ce qui est important et qui joueront sur les performances de votre PEA, ce sont les supports choisis. J’y reviendrai, mais je vous conseille d’y héberger principalement des ETF et de les compléter par des actions à dividendes élevés.

Lien vers une vidéo YouTube

Principales caractéristiques du PEA

Combien pouvez-vous en ouvrir ?

La même personne a le droit de ne détenir qu’un seul plan d’épargne-actions classique (banque ou assurance). Il n’est pas possible de détenir à la fois un PEA bancaire et un PEA d’assurance.

En revanche, les adultes ont droit à un PEA-SME en plus de leur PEA classique.

Vous pouvez également décider d’ouvrir uniquement un PEA-SME. Pour moi, le Le PEA-PME peut être intéressant en plus d’un PEA classique. Mais je ne me limiterais pas au seul PEA-PME, car les supports sont plus limités.

Il convient également de noter que le plan d’épargne par actions est individuel, c’est-à-dire qu’il n’a qu’un seul titulaire. Il n’y a pas de PEA commun.

Combien investir ?

Le plan d’épargne sur actions classique vous offre une capacité de paiement maximale de 150 000€. Nous parlons d’une limite de paiement. Les gains ne sont pas pris en compte dans le calcul de ces 150 000€.

Si vous avez également un PEA-PME en plus de votre plan d’épargne actions classique, vous avez une limite de paiement combinée de 225 000€.

Si vous n’avez pas seulement un PEA-PME, les paiements sont également plafonnés à 225 000€.

La différence notable est le PEA Jeune, dont les paiements sont limités à 20 000€.

J’explique plus en détail comment investir en bourse dans la section « Comment utiliser votre PEA ». Mais pour donner une réponse concrète à la question « Dans quel montant investir ton PEA ? Je dirais que tout dépend de l’argent que vous devez investir et de la répartition des actifs que vous avez définie. Une fois cela fait, il est dans votre intérêt de profiter du montant des envois de fonds autorisés. Cela vous permettra de profiter au maximum des avantages fiscaux offerts par le Equity Savings Plan.

Comment fonctionnent les paiements et les retraits ?

Paiements sur le PEA

En tant que tel, le plan d’épargne d’actions n’est soumis à aucun paiement minimum ou régulier. Toutefois, les banques ou les courtiers peuvent exiger un paiement minimum lors de l’ouverture du plan.

C’est la date du premier paiement qui est la date officielle d’ouverture pour le calcul de la période de 5 ans. De nombreux conseillers vous recommanderont de fixer une date en ouvrant le plan d’épargne d’actions afin de pouvoir l’utiliser dans quelques années.

Le transfert du plan d’épargne-actions d’un établissement à un autre est possible et ne remet pas en question l’ancienneté du plan.

Veuillez noter que les paiements ne peut être fait qu’en espèces. Il est donc impossible de transférer des titres que vous avez déjà obtenus en dehors du plan.

Retraits du PEA

En vertu de la loi du Pacte, pour que le PEA conserve ses avantages fiscaux, vous ne pouvez pas effectuer de retrait avant cinq ans à compter du premier paiement. En effet, tout retrait partiel ou total avant 5 ans entraînera la fermeture de votre PEA et vous serez soumis à une imposition totale de 30 % sur vos gains.

Il existe néanmoins certaines exceptions qui n’entraînent pas la fermeture du LEP ou la perte d’avantages fiscaux :

- vous ou votre conjoint êtes licencié, prenez une retraite anticipée ou êtes devenu invalide

- vous reprenez ou démarrez une entreprise

- vous retirez les titres de sociétés en liquidation de votre plan d’épargne d’actions.

(Pour information, le décès du titulaire entraîne la fermeture du plan d’épargne sur actions mais ne s’arrête pas les avantages fiscaux. Ceux-ci seront acquis quelle que soit la durée pendant laquelle le PEA a été détenu.)

Si vous devez effectuer un retrait partiel ou total avant le délai de 5 ans, c’est possible. L’argent n’y est pas bloqué. Mais vous perdrez les avantages fiscaux.

Y a-t-il des coûts spécifiques au plan d’épargne d’actions ?

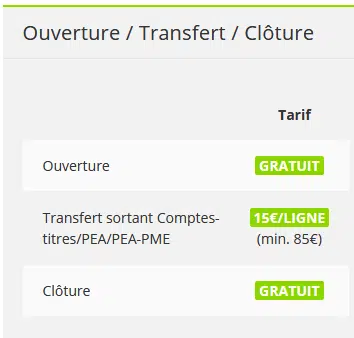

L’épargne sur actions du Plan peut être soumise à des frais différents, selon les conditions fixées par chaque banque ou courtier. Depuis juillet 2020, ces frais sont plafonnés. Ainsi, les frais d’ouverture ne peuvent pas dépasser 10€. Les frais de tenue de compte sont limités à 0,40 % de la valeur des titres détenus. Vous avez également des frais de transaction, qui peuvent atteindre 0,50 % du montant de la transaction si elle est effectuée en ligne (c’est souvent plus cher sinon). Enfin, il y a les frais de transfert : 15€ maximum par ligne de titres transférés et jusqu’à concurrence de 150€.

Quelle taxe s’applique au PEA ?

Le PEA vous permet de bénéficier d’une imposition extrêmement avantageuse sur les revenus. Qu’est-ce que un gain ? En résumé, le PEA vous permettra de réaliser deux types de gains :

- les gains en capital des actions détenues,

- les dividendes versés par les sociétés dont vous détenez un titre.

Ce qui fait ressortir l’intérêt du Equity Savings Plan, c’est que les revenus, les dividendes et les gains en capital résultant des investissements réalisés sont exonérés d’impôt sur le revenu. Pour ce faire, il doit s’être écoulé au moins 5 ans à compter de la date de votre premier paiement.

Cela signifie qu’en cas de retrait ou de clôture au cours des 5 premières années, le gain net sera toujours soumis à l’impôt sur le revenu au taux de 12,80 %.

Notez qu’il n’y a pas d’exonération des charges sociales, quel que soit le moment où le plan est retiré ou le moment où le plan est fermé. Les prélèvements sociaux sont toujours dus au taux de 17,20 %.

Qu’est-ce qui a changé depuis la loi du Pacte ?

Avec l’entrée en vigueur de la loi du Pacte, le plan d’épargne-actions est désormais ouvert aux personnes à charge fiscale. Cela permet pour effectuer des paiements sur un jeune PEA dans la limite de 20 000 euros.

Cette même loi a également conduit à un assouplissement beaucoup plus avantageux en termes de retraits. Vous pouvez désormais effectuer des retraits à partir de 5 ans de détention du plan d’épargne d’actions, contre 8 ans auparavant, sans risque de fermeture de compte ou d’interdiction de nouveaux paiements. Une très bonne nouvelle pour les investisseurs !

Enfin, le plafond de paiement pour PEA-PME est augmenté de 75 000 euros à 225 000 euros.

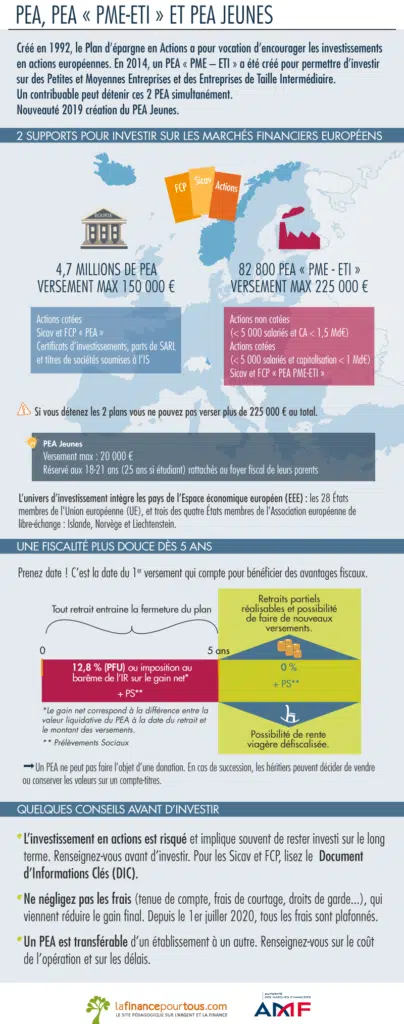

Le PEA résumé en images. Source : https://www.lafinancepourtous.com/pratique/placements/pea/pea-et-pea-pme-eti/

Le PEA-SME

Quelles sont les caractéristiques du PEA-SME ?

Créé en 2014, le PEA-PME vise principalement à financer les petites et moyennes entreprises. Dans l’ensemble, cette alternative offre la possibilité d’investir dans des actions directes, dans des actions de sociétés ou dans des parts d’OPC « étiquetés ». La limite de paiement est fixé à 225 000€, contre 150 000€ pour un plan d’épargne sur actions classique.

Le PEA-SME obéit à peu près aux mêmes règles de fonctionnement que le PEA ordinaire. Aucun adulte français ne peut détenir plus d’un PEA-SME. Mais il peut être combiné avec un plan d’épargne classique (banque ou assurance).

Pour une liste détaillée des caractéristiques des titres éligibles au PEA-PME, je vous invite à consulter cette page du site officiel de l’administration française.

Pourquoi ouvrir un PEA-SME ?

Si vous vous demandez pourquoi ouvrir un PEA-PME alors que vous avez déjà un plan d’épargne-actions classique, sachez que le PEA-SME est complémentaire. En effet, il vous permet d’augmenter votre limite de versement combinée à 225 000€. Si votre PEA classique a atteint son plafond et que vous pensez pouvoir trouver des opportunités dans les PME, vous pouvez donc ouvrir un PEA-PME en complément.

De quoi privilégier : le PEA classique ou le PEA-SME ?

Commencez par un PEA classique, qui offre plus de possibilités. Une fois que le la limite de versement est atteinte sur votre PEA, vous pouvez envisager d’ouvrir un PEA PME. Attention cependant, car les petites entreprises sont plus risquées et moins liquides que les grandes capitalisations.

L’assurance PEA

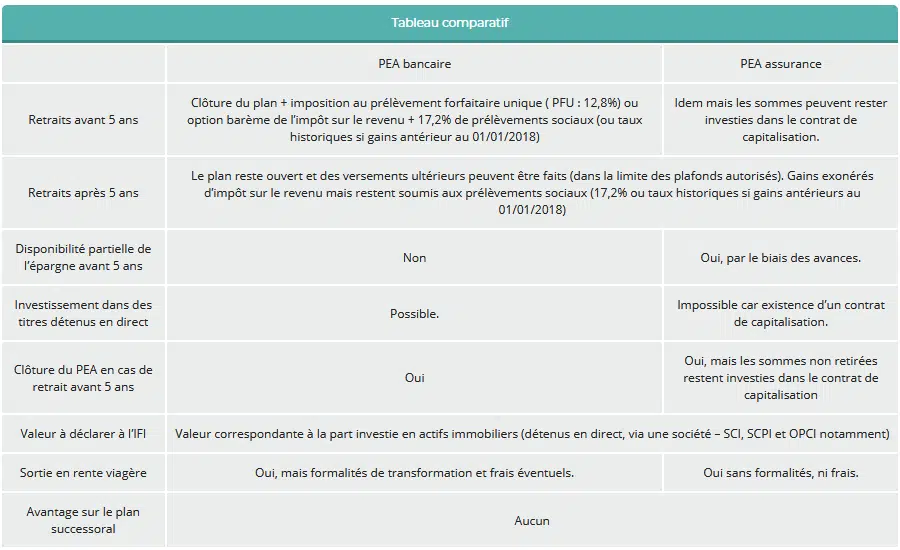

Différences avec le PEA bancaire

PEA Insurance partage plusieurs caractéristiques du Bank Equity Savings Plan. Ainsi, cela peut également vous faire bénéficier d’une exonération fiscale à la fin du 5e anniversaire et le paiement est également plafonné à 150 000€.

En revanche, il ne peut être contracté qu’avec un assureur. Il prend donc la forme d’un contrat de capitalisation bénéficiant des avantages fiscaux du PEA. Les supports sont plus restreints que ceux qui peuvent être hébergés sur un PEA bancaire. En effet, l’assurance PEA ne permet pas d’acheter des titres vivants, ce qui limite considérablement l’intérêt pour ce type de plan.

Si vous décidez de contracter ce type de PEA, tous les supports seront libellés en unités de compte. Vous n’aurez accès qu’aux fonds et aux OPCVM répertoriés par votre assureur dans le contrat proposé.

Quand faut-il privilégier l’un ou l’autre ?

Le plan d’épargne sur actions d’assurance offre moins de possibilités en termes de soutiens éligibles. Si vous avez pour objectif ultime de la transformer en rente viagère, vous pourriez avoir intérêt à la prioriser par rapport au PEA bancaire.

En effet, l’assurance PEA vous permet d’opter pour une sortie de rente viagère non imposable sans frais. Si vous avez un PEA bancaire, vous pouvez également le faire mais vous devrez au préalable transférer votre PEA bancaire vers un PEA d’assurance. Ce ne sera donc pas direct et il y aura des frais.

Un autre avantage de l’assurance PEA par rapport à l’impôt de solidarité sur la fortune ou ISF. La méthode de calcul est beaucoup plus avantageuse que celle du PEA bancaire. En effet, l’ISF est calculé dans ce cas sur le montant cumulé des paiements effectués,. Alors que pour un plan d’épargne d’actions bancaires, l’ISF est calculé sur la valeur du portefeuille.

Il est également possible de demander une avance lorsque vous avez un Assurance PEA. Cela s’apparente à un retrait temporaire qui n’entraînera pas la fermeture de votre PEA ou l’imposition de vos revenus. Bien entendu, vous aurez des frais à payer en retour et vous devrez rembourser l’avance dans les conditions prévues par l’assureur. Mais cela peut être une option si nécessaire afin de ne pas perdre les avantages fiscaux associés au PEA.

Comparaison des principales caractéristiques du PEA bancaire et du PEA d’assurance. Source : https://gestiondepatrimoine.com/financier/contrat-de-capitalisation/le-pea-assurance.html

Est-il possible d’ouvrir un PEA d’assurance si je possède déjà un PEA bancaire ?

Non, si vous avez déjà un plan d’épargne bancaire classique, vous ne pouvez pas souscrire à une assurance PEA supplémentaire. Mais vous pouvez certainement transférer votre PEA bancaire vers un PEA d’assurance.

Vous pouvez également détenir un PEA PME en plus de votre assurance PEA.

Comment utilisez-vous votre PEA ?

Qui J’aurais dû en avoir un ?

Le PEA est destiné aux personnes qui ont de l’argent à investir et qui souhaitent investir en bourse. Donc, si vous souhaitez faire fructifier votre épargne, le PEA peut vous intéresser, en raison de sa fiscalité avantageuse.

Comment commencez-vous à acheter des titres ?

Pour commencer à acheter des titres, il suffit de passer commande en bourse !

Que mettre dans votre PEA ?

Si vous souhaitez investir en bourse, que ce soit par le biais d’un plan d’épargne d’actions ou d’un compte titres ordinaire, je vous recommande de commencer par adopter une allocation d’actifs. Il s’agit de définir les différents types de titres que vous allez détenir dans votre portefeuille d’actions. J’en discute en détail dans le deuxième module de ma formation sur le portefeuille de la liberté financière.

J’y reviendrai dans la section suivante, mais étant donné que votre allocation d’actifs comporte certains titres que vous ne pourrez pas héberger sur votre PEA, je vous conseille d’avoir un compte titres en parallèle. Le Equity Savings Plan sera donc un excellent outil pour une partie de votre stratégie. Et pour l’autre partie, vous aurez votre compte titres qui, certes, ne bénéficiera pas de l’impôt sur les avantages sociaux du PEA, mais qui n’aura pas non plus ses limites. Utilisez le meilleur des deux mondes !

Quelles actions et quels ETF acheter pour un PEA en 2020 ?

Une fois votre allocation d’actifs définie, vous pouvez investir intelligemment dans des ETF (fonds négociés en bourse) qui ressemblent à des paniers contenant plusieurs actions dans différents domaines. En particulier, je vous renvoie à cet article et à la vidéo correspondante pour mieux comprendre comment ils fonctionnent et comment bien les choisir. Voici déjà quelques éclaircissements à ce sujet.

Je vous conseille de consacrer au moins 80 % de votre portefeuille à des ETF (trackers). En effet, les ETF présentent plusieurs avantages par rapport aux actions directes :

- une forte diversification de votre portefeuille en toute simplicité,

- aucune analyse détaillée pour être réalisée comme pour les actions directes,

- une approche claire et flexible

- des coûts réduits et des risques mieux contrôlés par rapport aux actions en direct.

Lien vers une vidéo YouTube

Si vous le souhaitez, vous pouvez compléter les 20 % restants par des actions à dividende élevé, comme je l’explique ici.

Lien vers une vidéo YouTube

Comme vous l’avez peut-être remarqué, ma stratégie d’investissement boursier est basée sur des ETF et une approche de dividende. C’est une approche qui me permet de :

- de ne pas passer plus d’une heure par mois sur mon marché boursier,

- tout en créant des revenus passifs et alternatifs

- et en visant à créer une valeur ajoutée sur la revente d’actions à long terme.

Si vous souhaitez que je vous accompagne pour mettre en place votre portefeuille boursier selon cette stratégie et pour continuez à le nourrir chaque mois avec les titres offrant les meilleures opportunités, vous pouvez vous inscrire à mon cours sur le portefeuille de la liberté financière et vous inscrire à mon bulletin mensuel Dividendes et opportunités.

Quels marchés choisir ?

Le plan d’épargne d’actions vous offre un large choix de médias éligibles dans lesquels vous pouvez investir. Toutefois, ceux-ci sont limités aux titres de sociétés européennes, notamment la Norvège, l’Islande et le Liechtenstein.

C’est un peu problématique, car vous ne pourrez pas investir dans des médias en dehors de l’Europe, tels que les États-Unis ou les pays émergents, qui connaissent néanmoins une forte croissance.

Cependant, certaines grandes entreprises mondialisées en Europe bénéficieront indirectement de domaines en croissance. En outre, certaines entreprises étrangères peuvent être éligibles au plan d’épargne par actions si elles ont un siège en Europe et y paient l’impôt sur les sociétés.

Les ETF sont également une bonne solution pour contourner la limite géographique établi par le PEA. En effet, certains ETF utilisent la technique de la réplication indirecte pour étendre la portée des actions possibles au sein d’un PEA.

Parmi les émetteurs d’ETF français les plus connus figurent Amundi, Lyxor et BNP Paribas. Lyxor est particulièrement pratique car il vous permet de filtrer les ETF disponibles en fonction de leur éligibilité au PEA, ce que les autres émetteurs ne font pas nécessairement. Dans ce cas, c’est dans la documentation de l’ETF que vous trouverez s’il est éligible ou non au PEA.

Quels sont les risques ?

La négociation d’actions peut toujours comporter un risque de perte de capital. C’est pourquoi je vous conseille d’investir uniquement de l’argent que vous pouvez vous permettre de perdre.

Ce risque est multiplié si vous faites du day trading, si vous investissez sur le forex (marché des devises) ou sur le marché des dérivés. C’est pourquoi je vous recommande de commencer par un marché boursier plus sûr et d’adopter une bonne stratégie de père de famille.

Ensuite, il existe des techniques pour apprendre à contrôler le risque associé à votre action investissements sur le marché. Tout d’abord, entraînez-vous pour comprendre quand entrer sur un marché donné.

Une autre technique, et j’en parlais tout à l’heure : les ETF, qui proposent des paniers diversifiés en moyenne des actions qui les composent. Ce sont des supports qui aident à réduire les risques par rapport aux actions en direct.

Enfin, investir dans des sociétés qui versent des dividendes croissants d’année en année est également un moyen de contrôler les risques, car historiquement, ces actions sont plus performantes en termes de durée et se comportent mieux en temps de crise.

Investir par le biais d’un PEA ne présente aucun risque supplémentaire. Le seul risque qui pourrait être spécifique au PEA est qu’il est limité au marché européen. Les performances dépendent de celles de la zone euro. Sachant que le marché américain représente la moitié de la capitalisation boursière, nous sommes donc limités à 30 % du marché mondial.

Comment sont versés les dividendes ?

Un dividende est la rémunération que la société versera à l’actionnaire qui y a injecté du capital. Toutes les entreprises ne versent pas de dividendes, mais lorsqu’elles le font, les dividendes seront versés directement dans le PEA et seront visibles dans la partie en espèces de votre compte.

Comment tu t’en sors ?

Bien entendu, vous pouvez garder le plan ouvert et continuer à le gérer au-delà de 5 ans. Si vous voulez vous en sortir et vous faire rembourser votre argent, vous avez trois moyens, sachez :

- effectuer des retraits partiels,

- effectuer un retrait total et fermer le plan d’épargne en actions,

- transformer le PEA en rente viagère non imposable.

Conditions de retrait

La loi Pact prévoit des conditions de sortie assouplies pour le plan d’épargne en capital. À compter du cinquième anniversaire du PEA, vous êtes libre d’effectuer des retraits qui n’entraîneront pas sa fermeture. Vos gains (dividendes, gains en capital) ne seront pas imposés. Ils ne seront soumis qu’à des retraits sociaux.

D’autre part, si vous faites retraits avant 5 ans (sauf exceptions permises), le gain net sera imposé à 12,80 % et soumis à des déductions sociales de 17,20 %.

Notez que pour les transactions effectuées avant le 1er janvier 2019, le taux d’imposition est plus élevé : 19 % pour un retrait entre 2 et 5 ans, et 22,5 % pour un retrait avant 2 ans.

Vous pouvez choisir de transférer votre PEA bancaire vers un PEA d’assurance et de signer un contrat de rente viagère avec la compagnie d’assurance. Cela entraînera la fermeture de votre PEA bancaire.

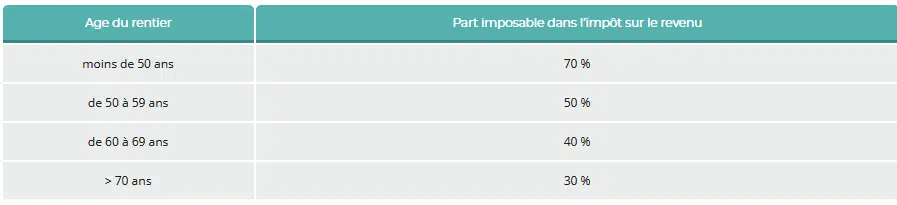

Calcul de la part d’une rente viagère soumise aux déductions de sécurité sociale (dans tous les cas) et éventuellement à l’impôt sur le revenu (si la période minimale de détention du plan d’épargne-actions n’a pas été atteinte) en fonction de l’âge du bénéficiaire. Source : Gestion de patrimoine

Quand vendre ?

Comme pour tout investissement en actions, la vente de titres hébergés sur votre PEA peut être nécessaire si vous pensez que :

- L’actif a atteint son potentiel ;

- vous avez besoin d’argent liquide ;

- la tendance générale du marché n’est plus bonne.

Avantages et inconvénients du PEA

Le principal avantage du PEA est qu’il vous permet d’être exonéré d’impôts sur les gains que vous pouvez tirer de vos investissements en actions.

D’autre part, les médias éligibles sont limités aux titres européens, bien que certaines astuces, telles que les ETF, puissent aider à contourner cette contrainte. Les restrictions de retrait sont également un inconvénient, mais grâce au Pact Act, les conditions se sont beaucoup assouplies, ce qui rend le plan d’épargne sur actions plus attrayant et en fait un outil très intéressant dans votre kit d’investissement en actions.